Аккредитив является востребованным инструментом международного бизнеса, позволяющим гарантировать безопасность и надежность платежей при осуществлении торговых операций. Он используется для установления платежной обязательности банка-эмитента перед поставщиком товаров или услуг.

Сбербанк – крупнейшая коммерческая финансовая организация в России, и, как и многие другие банки, предоставляет услуги по раскрытию аккредитивов своим клиентам. Важным моментом в этом процессе является вопрос о том, когда именно деньги поступают на счет клиента при раскрытии аккредитива.

Ответ на этот вопрос зависит от нескольких факторов. Во-первых, время поступления денежных средств может быть различным в зависимости от условий, которые были согласованы с банком-плательщиком. Во-вторых, определенную роль играет и сам процесс перевода средств, который может занимать определенное время.

Обычно, когда банк-эмитент осуществляет оплату аккредитива, деньги поступают на счет клиента в течение нескольких банковских дней. Основное время уходит на процесс перевода и проверки соответствия всех документов требованиям аккредитива. В некоторых случаях, когда возникают дополнительные проверки, время поступления денег на счет может затянуться.

Сроки зачисления денег

Сбербанк предоставляет услуги по аккредитивам, которые позволяют клиентам осуществлять внешнеторговые операции с уверенностью и надежностью. Когда аккредитив активируется и клиенту перечисляются деньги, важно знать, насколько быстро эти деньги будут зачислены на его счет.

Обычно временные рамки для зачисления денег при раскрытии аккредитива в Сбербанке составляют от 1 до 3 рабочих дней. Однако точные сроки зависят от нескольких факторов:

- Сложность операции: Если операция связана с большими суммами или имеет сложную структуру, время зачисления может увеличиться.

- Внешние факторы: Некоторые внешние факторы, такие как праздники или банковские выходные дни, также могут повлиять на сроки зачисления денег.

- Качество предоставленных документов: Если клиент предоставил все необходимые документы в правильном формате и без ошибок, сроки зачисления денег могут быть сокращены.

Чтобы быть в курсе сроков зачисления денег, рекомендуется связаться с банком или отделом аккредитивного обслуживания Сбербанка. Кроме того, для повышения эффективности и сокращения времени зачисления денег, клиентам рекомендуется обратить внимание на правильное оформление документов и внимательно следить за всеми указанными инструкциями и требованиями.

Зачисление денег при раскрытии аккредитива в Сбербанке зависит от различных факторов, и обычно занимает от 1 до 3 рабочих дней. При необходимости, клиенты могут обратиться в банк или отдел аккредитивного обслуживания, чтобы уточнить точные сроки зачисления денег.

Требования к документам

При раскрытии аккредитива в Сбербанке необходимо предоставить ряд обязательных документов. Это поможет обеспечить правильное зачисление денежных средств на ваш счет. Следует обратить внимание на следующие требования:

- Договор на аккредитив: предоставление оригинала или нотариально заверенной копии договора, который регулирует условия и процедуру раскрытия аккредитива.

- Заявление на раскрытие аккредитива: заполненное и подписанное заявление, в котором указываются все необходимые данные для проведения операции.

- Паспорт: копия главной страницы паспорта лица, открывающего аккредитив.

- Реквизиты банковского счета: информация о банковском счете, на который будут поступать денежные средства.

- Информация о плательщике: данные о компании или лице, от которого ожидается поступление денежных средств.

Все предоставленные документы должны быть правильно заполнены и заверены. Это поможет избежать возможных задержек в зачислении средств на ваш счет.

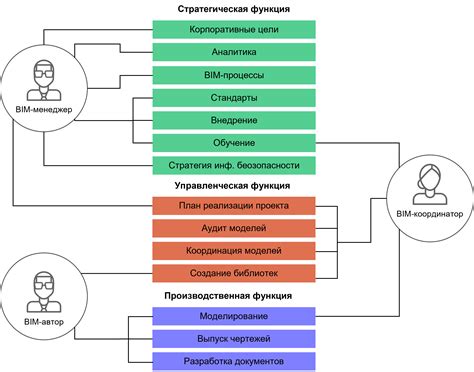

Роли и обязанности участников

Банк-эмитент

Банк-эмитент является главным участником процесса раскрытия аккредитива. Его основная задача - гарантировать выплату средств на счет бенефициара в случае выполнения условий аккредитива.

Банк-эмитент обязан:

- проверить кредитоспособность заявителя на аккредитив;

- тщательно проверить и подтвердить документы, предоставленные заявителем;

- выдать аккредитив, содержащий все необходимые условия и требования;

- осуществить контроль за выполнением условий аккредитива и своевременно произвести выплату средств бенефициару.

Банк-корреспондент

Банк-корреспондент является промежуточным звеном между банком-эмитентом и банком бенефициара. Он осуществляет финансовые и информационные операции, связанные с аккредитивом.

Банк-корреспондент обязан:

- принять и проверить аккредитив, перевести необходимые средства по инструкциям банка-эмитента;

- предоставить информацию о статусе аккредитива заинтересованным сторонам;

- в случае необходимости, выполнить другие операции, связанные с аккредитивом по запросу банка-эмитента или банка бенефициара.

Банк бенефициара

Банк бенефициара - это банк, на счет которого поступают деньги при раскрытии аккредитива. Он действует от имени и в интересах получателя средств.

Банк бенефициара обязан:

- внести средства, полученные по аккредитиву, на счет получателя;

- предоставить информацию о выполнении условий аккредитива банку-эмитенту и банку-корреспонденту;

- в случае необходимости, осуществить перевод средств на счет третьей стороны по инструкциям банка-эмитента.

Важно помнить, что каждый участник процесса имеет свои обязанности и строго соблюдает правила и условия в рамках аккредитивной сделки. Это позволяет обеспечить надежность и безопасность всех сторон в процессе раскрытия аккредитива.

Преимущества аккредитива в Сбербанке

Основные преимущества аккредитива в Сбербанке:

| 1. | Гарантированная оплата |

| 2. | Обеспечение доверия между продавцом и покупателем |

| 3. | Уменьшение рисков |

| 4. | Ускорение процесса получения денег |

| 5. | Гибкость и адаптивность к требованиям контрагентов |

Открытие аккредитива в Сбербанке позволяет получателю сделки быть уверенным в том, что он получит оплату за товары или услуги независимо от финансовой устойчивости платежного поручителя. Это обеспечивается гарантией со стороны банка-эмитента, что он выполнит свои обязательства по оплате поставленных товаров или оказанных услуг. Благодаря этому возникает взаимное доверие между продавцом и покупателем, что способствует развитию бизнеса и увеличению объемов торговли.

Кроме того, аккредитив в Сбербанке снижает риски, связанные с неплатежеспособностью покупателя или неисполнением им своих обязательств. Банк-эмитент аккредитива выполняет функцию гаранта платежной операции, что обеспечивает защиту интересов продавца и позволяет ему заранее оценить риски сделки.

Одним из важных преимуществ аккредитива в Сбербанке является быстрота получения денег. Как только условия аккредитива будут выполнены, банк осуществит выплату продавцу средств на его счет. Это существенно ускоряет рассрочку платежей и помогает бизнесу гибко планировать финансовые потоки.

Периодические проверки и контроль

После поступления денег на счет при раскрытии аккредитива в Сбербанке, осуществляются периодические проверки и контрольные мероприятия.

1. Проверка подлинности документов

Специалисты банка осуществляют проверку подлинности предоставленных документов, связанных с раскрытием аккредитива. Это включает анализ правильности заполнения и соответствия документов требованиям банка.

2. Расчетные операции

В рамках контроля специалисты осуществляют расчетные операции, связанные с получением денежных средств и их зачислением на счета. Это включает проверку точности выполнения расчетов и соответствующую запись в системе учета.

3. Мониторинг соблюдения условий аккредитива

Во время контроля часто проводится мониторинг для установления того, соответствуют ли действия сторон условиям аккредитива. Это включает проверку сроков исполнения и соответствия предоставленных товаров или услуг требованиям аккредитива.

4. Анализ рисков и предотвращение мошенничества

Важной составляющей контроля является анализ рисков и предотвращение мошенничества. Специалисты банка осуществляют мониторинг операций, чтобы определить любые подозрительные действия или потенциальные мошеннические схемы, и принимают соответствующие меры для предотвращения убытков.

В результате регулярных проверок и контрольных мероприятий Сбербанк обеспечивает надежность и безопасность при раскрытии аккредитива и получении денежных средств на счет.

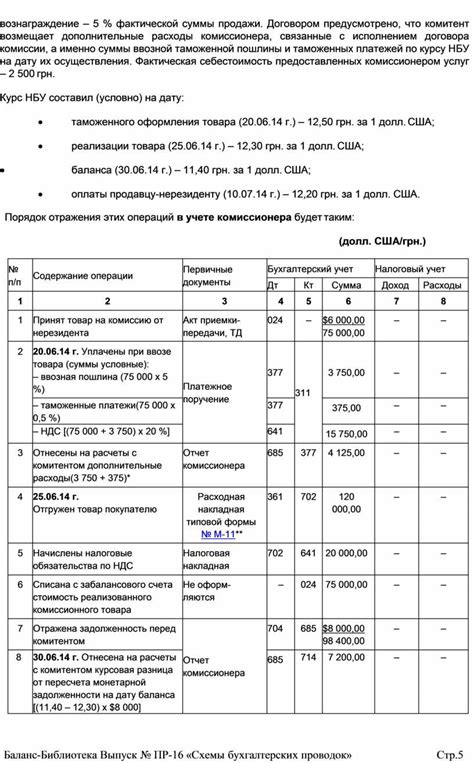

Основные риски и способы их устранения

При раскрытии аккредитива в Сбербанке возникают определенные риски, связанные с получением денег на счет. Важно знать эти риски и уметь их устранять.

Одним из основных рисков является возможность мошенничества. Часто мошенники пытаются перехватить деньги, перейдя на счет получателя. Для борьбы с этим риском Сбербанк рекомендует использовать защищенные каналы связи и проверять подлинность аккаунта получателя.

Еще одним риском является изменение условий аккредитива. Получатель может попытаться изменить условия оплаты или документы, что может привести к ошибочному переводу денег или ущербу для банка. Чтобы избежать этого риска, Сбербанк рекомендует тщательно проверять все условия и документы, а также устанавливать жесткие ограничения на изменение аккредитива без согласования с банком.

Еще одним риском является возможность неправильного расчета суммы платежа. В некоторых случаях получатель может неправильно указать сумму платежа, что приведет к переплате или недоплате. Для устранения этого риска, Сбербанк рекомендует тщательно проверять указанные суммы и просить получателя предоставить дополнительные документы для подтверждения.

Также важным риском является возможность несвоевременного поступления денег на счет. Это может произойти из-за задержки в банковской системе или из-за технических проблем. Чтобы избежать этого риска, Сбербанк рекомендует следить за статусом платежа и регулярно проверять свои счета.

| Риск | Способы устранения |

|---|---|

| Мошенничество | Использовать защищенные каналы связи и проверять подлинность аккаунта получателя |

| Изменение условий аккредитива | Тщательно проверять все условия и документы, устанавливать жесткие ограничения на изменение аккредитива без согласования с банком |

| Неправильный расчет суммы платежа | Тщательно проверять указанные суммы и просить получателя предоставить дополнительные документы для подтверждения |

| Несвоевременное поступление денег на счет | Следить за статусом платежа и регулярно проверять свои счета |

Дополнительные комиссии и расходы

При раскрытии аккредитива и получении денежных средств на счет в Сбербанке могут возникнуть дополнительные комиссии и расходы, которые потребуется учесть.

Сбербанк взимает комиссию за проведение операций с аккредитивами, которая может зависеть от объема и типа операции. Необходимо обратиться в банк или уточнить в договоре, чтобы получить подробную информацию о размере комиссии.

Кроме того, обычно существуют дополнительные расходы, связанные с проведением операций по аккредитиву. Это могут быть расходы на транспортировку, страховку, экспертизу и другие дополнительные услуги.

Следует также учитывать возможные расходы на конвертацию валюты при получении денежных средств на счет в Сбербанке. Курс обмена может отличаться от текущего валютного курса, что повлияет на сумму полученных денежных средств.

Прежде чем раскрывать аккредитив и ожидать поступления денежных средств на счет в Сбербанке, важно учесть все дополнительные комиссии и расходы, чтобы избежать неприятных сюрпризов и оценить реальную сумму полученных средств.

Советы по оптимальному использованию аккредитива

1. Внимательно ознакомьтесь с условиями аккредитива. Перед тем, как приступить к использованию аккредитива, обязательно прочтите все условия и требования, указанные в договоре. Это поможет избежать недоразумений и предупредить возможные проблемы в процессе получения денежных средств.

2. Следите за сроками. Важно помнить, что аккредитив имеет определенные сроки действия. Постарайтесь не допустить их превышения, чтобы избежать штрафных санкций и задержки выплаты средств.

3. Проверьте подлинность документов. При получении денежных средств по аккредитиву обязательно проверьте подлинность всех входящих в него документов. Это поможет избежать мошенничества и потери денежных средств.

4. Обратитесь за консультацией к профессионалам. Если у вас возникли вопросы или необходима помощь в использовании аккредитива, не стесняйтесь обратиться за консультацией к специалистам банка или юристам, специализирующимся в этой области. Это позволит вам избежать возможных ошибок.

5. Определите свои цели. Прежде чем воспользоваться аккредитивом, определите, какие цели вы преследуете. Это поможет вам выбрать наиболее подходящий тип аккредитива и учесть все свои потребности и требования.

6. Следите за изменениями курсов валют. Если аккредитив предусматривает операции с разными валютами, будьте внимательны к изменениям курсов валют. Это поможет вам получить наибольшую выгоду и избежать потерь.

Соблюдение этих советов поможет вам оптимально использовать аккредитив, с минимальными рисками и максимальной выгодой для вас и вашего бизнеса.