Налог на добавленную стоимость (НДС) является одним из важнейших налоговых платежей, который взимается с товаров и услуг во многих странах мира, в том числе и в России. От его правильного применения зависит множество финансовых вопросов для предпринимателей и граждан.

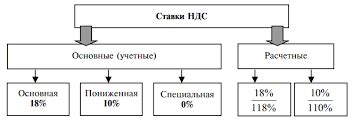

НДС регулируется законодательством и включает в себя разные ставки, в зависимости от конкретных условий. Одним из вариантов ставки НДС является 10%. Когда и в каких случаях применяется эта ставка?

Важно знать, что ставка 10% НДС применяется к определенному перечню товаров и услуг. Это в основном касается социально значимых товаров, таких как продукты питания, лекарственные препараты, книги, журналы, некоторые виды общественного транспорта и многие другие. Также применение ставки 10% возможно при условии, что вся цепочка поставок товаров или услуг находится на территории Российской Федерации.

Основные случаи применения ставки 10% НДС

- Продажа техники и оборудования для производства продукции или оказания услуг. Если предмет продажи относится к категории основных средств, то на это может быть применена ставка 10% НДС.

- Предоставление услуг питания, включая работу кафе, ресторанов и столовых. В данном случае применяется 10% ставка НДС к стоимости обслуживания клиентов.

- Туристические услуги, включая организацию экскурсий, туров и проживание в гостиницах. Если оказываются туристические услуги внутри России, то на такие услуги может быть применена ставка 10% НДС.

- Медицинские и фармацевтические услуги. В данной сфере также применяется ставка 10% НДС к стоимости предоставляемых услуг и медицинских товаров.

Однако следует помнить, что это лишь основные случаи применения ставки 10% НДС. В каждой конкретной ситуации необходимо проводить детальный анализ и учитывать все соответствующие законы и нормативные акты.

Продажа определенных продуктов питания

К таким товарам относятся, например, свежие фрукты и овощи, мясо, рыба, молочные продукты, хлеб и хлебобулочные изделия.

Важно отметить, что некоторые товары, которые могут быть отнесены к продуктам питания, могут быть облагаемы НДС по другой ставке, например, по ставке 20%. Это зависит от вида товара и его особенностей.

Продавцы, занимающиеся продажей продуктов питания, обязаны учитывать в своей деятельности ставку НДС, которая применяется к конкретному виду товара. Несоблюдение этого правила может повлечь за собой административные и финансовые санкции.

Услуги по межгосударственным автомобильным перевозкам

В соответствии с налоговым законодательством, услуги по межгосударственным автомобильным перевозкам могут подлежать ставке НДС в размере 10%. Однако, для применения данной ставки необходимо соблюдение определенных условий и требований.

Первым требованием для применения ставки 10% НДС является наличие договора на межгосударственные автомобильные перевозки между отправителем и перевозчиком. В договоре должны быть четко указаны условия перевозки, включая маршрут, стоимость и сроки.

Далее, необходимо подтверждение факта оказания услуги по межгосударственным автомобильным перевозкам. Для этого могут быть использованы различные документы, такие как накладные, путевые листы, акты выполненных работ и другие документы, подтверждающие передачу груза или перевозку пассажиров.

Обратите внимание, что если услуги по межгосударственным автомобильным перевозкам выполняются в рамках одной страны, то ставка НДС может быть иная и зависеть от внутреннего налогового законодательства.

| Документы, подтверждающие услуги по межгосударственным автомобильным перевозкам: |

|---|

| Накладные |

| Путевые листы |

| Акты выполненных работ |

| Другие документы |

Важно отметить, что услуги по межгосударственным автомобильным перевозкам являются одной из сфер, где применение ставки 10% НДС может быть применимо. Однако, для правильного и точного расчета НДС всегда рекомендуется обратиться к специалистам в области налогообложения и налогового консалтинга.

Продажа книг, газет и журналов

В Российской Федерации продажа книг, газет и журналов осуществляется с применением ставки НДС в размере 10%. Это означает, что при покупке книг, газет и журналов покупатель также оплачивает 10% от стоимости товара в качестве налога на добавленную стоимость.

Ставка НДС в размере 10% применяется к продаже книг, газет и журналов независимо от их вида или тематики. Вне зависимости от того, является ли книга художественной литературой, научным изданием или учебником, ставка НДС остается неизменной.

Продавец, осуществляющий продажу книг, газет и журналов, обязан учесть налог на добавленную стоимость при формировании цены товара. Таким образом, стоимость продажи книги или газеты уже включает в себя 10% НДС.

НДС, уплаченный при покупке книг, газет и журналов, является доходом государства и направляется на социальные нужды. Средства, полученные в результате уплаты НДС, используются для различных программ и проектов, направленных на развитие образования, культуры и науки в России.

Операции с жилыми помещениями

При операциях с жилыми помещениями применяется ставка 10% НДС в следующих случаях:

- Продажа новостроек, то есть жилых помещений, строительство которых было завершено их застройщиками или инвесторами.

- Передача права собственности на жилое помещение в результате долевого строительства. В этом случае, ставка НДС также составляет 10% как при продаже новостроек.

- Аренда жилого помещения с условием, что арендодатель является плательщиком НДС и включает его в стоимость аренды.

В других случаях, например, при покупке или продаже бывших в употреблении жилых помещений, применяется ставка 0% НДС.

Организация выставок и ярмарок

Организация выставок и ярмарок требует тщательного планирования и координации множества аспектов, и одним из таких аспектов является налоговое законодательство. В России, при проведении выставок и ярмарок, применяется ставка НДС в размере 10%.

НДС (Налог на добавленную стоимость) – это обязательный налог, который взимается с предприятий и организаций за осуществление оборотных операций. При проведении выставок и ярмарок, организаторы обязаны уплачивать НДС с продажи стендов, аренды оборудования и услуг профессиональных организаторов.

Организаторы могут иметь право на вычет НДС, который они уплатили при покупке товаров и услуг для подготовки выставки или ярмарки. Для этого необходимо вести точную учетную и отчетную документацию. В случае, если организаторы получат право на вычет их сумма НДС, уплаченная при покупке товаров и услуг, могут быть компенсированы.

Однако, при проведении выставок и ярмарок, необходимо помнить, что ставка НДС может варьироваться в зависимости от различных аспектов, таких как тип мероприятия, наличие иностранных участников и др. Поэтому, организаторам следует обратиться за консультацией к налоговым специалистам или юристам, чтобы правильно рассчитать и уплатить НДС в соответствии с требованиями законодательства.

| Примеры применения НДС при проведении выставок и ярмарок: |

|---|

| Продажа стендов |

| Аренда оборудования |

| Услуги профессиональных организаторов |

Обеспечение соблюдения налогового законодательства – один из ключевых аспектов успешной организации выставок и ярмарок. Налоговая дисциплина и правильное уплату НДС позволяют избежать дополнительных штрафов и проблем с налоговыми органами, а также поддерживают доверие со стороны участников и посетителей мероприятия.