Каждый год, с наступлением января, граждане России сталкиваются с важной процедурой – подачей уведомления по налогу на доходы физических лиц (НДФЛ). Этот налог является одним из основных и взимается с доходов граждан, полученных в течение года. Однако его подача требует тщательного внимания и соблюдения определенного порядка.

В январе 2023 года, процедура подачи уведомления по НДФЛ немного изменилась. Теперь владельцы доходов должны заполнять не только форму 3-НДФЛ, но и отдельную графу с информацией о доходах, полученных за предыдущий год. Это связано с внедрением новых требований и изменениями в налоговом законодательстве.

Чтобы избежать ошибок и неприятных последствий, необходимо внимательно изучить новые правила подачи уведомления по НДФЛ. Важно помнить, что нарушение сроков или неправильное заполнение формы может повлечь за собой финансовые санкции и проблемы с налоговой службой. Поэтому, даже если вы не были обязаны платить НДФЛ в прошлом году, необходимо обратить внимание на эту процедуру и учесть все нововведения.

Когда и как подать уведомление по НДФЛ в январе 2023

В январе 2023 года наступает время подачи уведомления по налогу на доходы физических лиц (НДФЛ). В соответствии с Налоговым кодексом РФ, граждане обязаны предоставить такое уведомление не позднее 31 января текущего года.

Для подачи уведомления по НДФЛ в январе 2023 года необходимо выполнить следующие действия:

- Собрать необходимую информацию о доходах и вычетах за предыдущий налоговый период.

- Заполнить уведомление по НДФЛ в соответствии с требованиями налоговых органов.

- Подписать уведомление электронной подписью, если процедура подачи осуществляется онлайн.

- Отправить уведомление в налоговый орган в установленные сроки.

Онлайн-подача уведомления по НДФЛ является наиболее удобным и быстрым способом для множества налогоплательщиков. Несмотря на это, необходимо учесть, что в случае возникновения технических проблем или отсутствии доступа к Интернету, подачу в налоговый орган можно выполнить в письменной форме.

Важно помнить, что уведомление по НДФЛ должно содержать достоверную информацию о доходах и вычетах за предыдущий налоговый период. Если вы забыли указать какой-либо доход или вычет, вам может быть начислен штраф или вы возьмете на себя ответственность за предоставление заведомо ложных сведений.

Чтобы избежать проблем с подачей уведомления по НДФЛ в январе 2023 года, рекомендуется заранее собрать и проверить все необходимые документы и информацию о доходах и вычетах. Также стоит обратить внимание на возможные изменения в налоговом законодательстве, чтобы быть в курсе актуальных требований и сроков подачи.

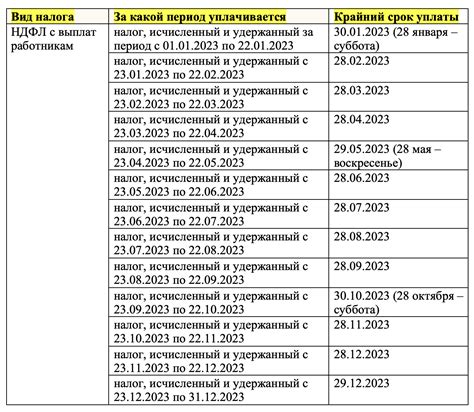

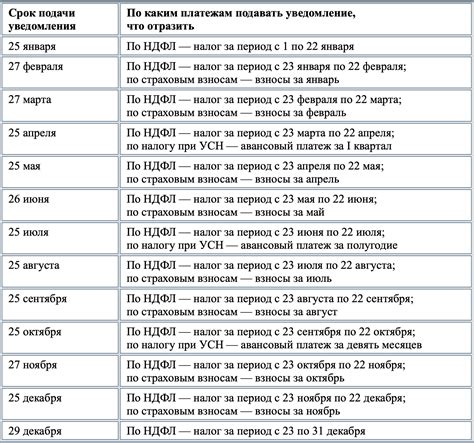

Сроки подачи уведомления

Согласно Налоговому кодексу Российской Федерации, срок подачи уведомления по налогу на доходы физических лиц (НДФЛ) в январе 2023 года установлен до 1 февраля.

Это означает, что налогоплательщик должен подать уведомление в налоговый орган не позднее 1 февраля 2023 года. При этом, важно учесть, что данный срок является окончательным и не допускает отсрочку или продление.

Однако, налогоплательщик имеет право подать уведомление ранее указанного срока. Использование этой возможности рекомендуется, так как позволяет избежать спешки и связанных с ней ошибок. При этом, раннее поданное уведомление необходимо проверить на корректность и обновить при необходимости перед завершением срока подачи.

Важно отметить, что налогоплательщик обязан самостоятельно отслеживать сроки подачи уведомления и нести ответственность за их соблюдение. Несоблюдение срока может повлечь за собой наложение штрафов и иных санкций со стороны налоговой службы.

Документы, необходимые для подачи

Для подачи уведомления по НДФЛ необходимо подготовить следующие документы:

1. Паспорт налогоплательщика – копию первой страницы и страницы с пропиской.

2. Свидетельство о рождении – копию документа для несовершеннолетних налогоплательщиков.

3. Трудовую книжку – копию всех страниц с записями о доходах и удержаниях налога на доходы физических лиц за предыдущий год.

4. Выписку из личного кабинета налогоплательщика на сайте налогового органа – документ, подтверждающий правильность расчетов и уплаты НДФЛ.

5. Договор, акт, счет – копию документа, подтверждающего получение дохода.

6. Документы о вычетах – копии документов, подтверждающих право на использование налоговых вычетов.

7. Реквизиты для перечисления налогового платежа – реквизиты банковского счета, на который будет перечислен налоговый платеж.

8. Доверенность – копию документа, подтверждающего полномочия представителя на подачу уведомления от имени налогоплательщика.

Помимо этих основных документов, могут потребоваться и другие документы в зависимости от индивидуальных обстоятельств налогоплательщика и особенностей его доходов.

Онлайн-подача уведомления

Для удобства налогоплательщиков Министерство финансов Российской Федерации предоставляет возможность подачи уведомлений по НДФЛ в электронной форме. Это позволяет сэкономить время и силы, необходимые для личного посещения налоговых органов.

Для того чтобы подать уведомление по НДФЛ онлайн, необходимо выполнить несколько простых шагов:

- Зайти на официальный сайт налоговой службы Российской Федерации.

- Перейти на страницу, посвященную уведомлениям по НДФЛ.

- Выбрать раздел "Онлайн-подача уведомления".

- Заполнить предлагаемую электронную форму, указав все необходимые данные.

- Прикрепить необходимые документы к электронной форме.

- Проверить правильность заполненных данных и подтвердить отправку уведомления.

После подачи уведомления онлайн налогоплательщик получит подтверждение о его приеме. Это позволит иметь документальное подтверждение о правильной подаче данных и избежать возможных проблем в будущем.

Онлайн-подача уведомления по НДФЛ является удобным и быстрым способом осуществления данной процедуры. Она позволяет сэкономить время, избежать очередей и совершить все необходимые действия в удобное для себя время и месте.

Подача уведомления лично в налоговую

Если вы решили самостоятельно подать уведомление по НДФЛ, вы можете сделать это лично в налоговой инспекции. Для этого вам придется следовать определенному порядку действий:

- Подготовьте документы, необходимые для подачи уведомления. Обычно вам понадобится паспорт гражданина Российской Федерации и заполненная форма уведомления.

- Запишитесь на прием в налоговую инспекцию заранее. Это поможет избежать долгих ожиданий и сэкономить ваше время.

- Приходите в налоговую инспекцию в назначенный день и время. С собой возьмите все необходимые документы.

- Предоставьте сотруднику налоговой инспекции все документы и объясните цель вашего визита.

- Дождитесь проверки ваших документов и пояснений сотрудника налоговой. Если все необходимые документы в порядке, вы сможете подать уведомление.

- Получите подтверждение о приеме уведомления. Это может быть расписка или иной документ, подтверждающий факт подачи уведомления.

Подача уведомления лично в налоговую инспекцию может быть удобным вариантом, если у вас есть возможность прийти в офис и привезти все необходимые документы с собой. Однако, будьте готовы к тому, что это может занять время и потребовать ожидания в очереди.

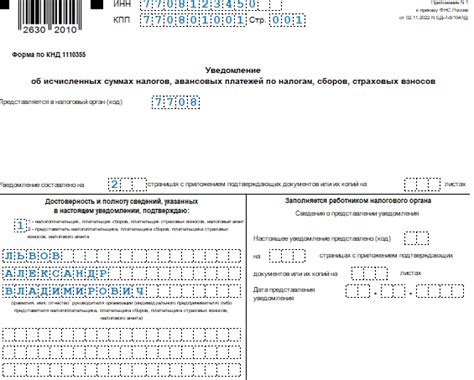

Как правильно заполнить уведомление

Для правильного заполнения уведомления по НДФЛ в январе 2023 необходимо следовать определенной последовательности действий. Вот основные шаги:

- Выберите правильную форму уведомления в зависимости от категории налогоплательщика (физическое лицо, индивидуальный предприниматель или организация).

- Заполните личные данные налогоплательщика, такие как ФИО, ИНН, адрес проживания.

- Укажите информацию о доходах, которые подлежат обложению НДФЛ. Не забудьте указать источник дохода (например, заработная плата, арендная плата) и сумму.

- Если у вас имеются налоговые вычеты, заполните их соответствующие разделы в уведомлении. Например, вычеты на детей, обучение, лечение и т.д.

- Проверьте правильность всех заполненных данных и подпишите уведомление.

Не забывайте, что заполнять уведомление следует в соответствии с действующим законодательством о налогах и сборах. Если у вас возникнут сложности или вопросы, лучше обратиться к специалисту или консультанту по налоговым вопросам, чтобы избежать ошибок и неправильных деклараций.

Что делать, если пропустили срок подачи

Если вы пропустили срок подачи уведомления по НДФЛ в январе 2023 года, необходимо немедленно принять меры.

В первую очередь, вы должны составить объяснительную записку, в которой указать причину пропуска срока подачи. Объяснительная записка должна быть подписана вами и представлена в налоговый орган, в котором вы обычно подаете уведомление.

Далее, вам необходимо заполнить и подать пропущенное уведомление по НДФЛ. В таком случае, вам может потребоваться обратиться в налоговый орган и запросить специальное разрешение на подачу пропущенного уведомления.

Важно помнить, что пропуск срока подачи уведомления может повлечь за собой штрафные санкции. Поэтому, вам следует обратиться к специалисту или юристу, чтобы узнать о возможных штрафах и гарантировать минимизацию финансовых потерь.

Надлежащее и своевременное подача уведомления по НДФЛ является обязанностью каждого налогоплательщика, поэтому важно соблюдать установленные сроки и действовать в соответствии с законодательством.